Публикация была переведена автоматически. Исходный язык: Русский

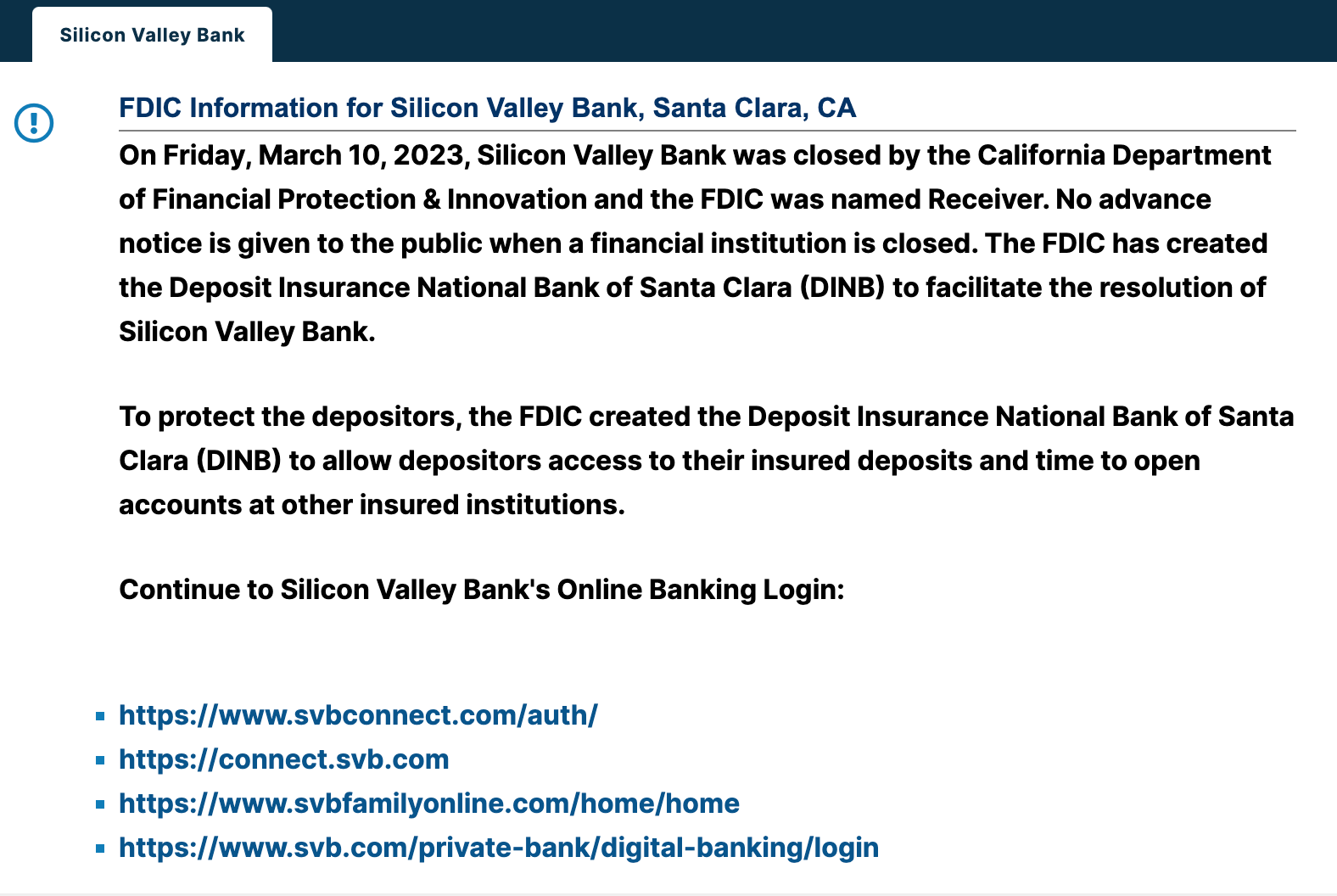

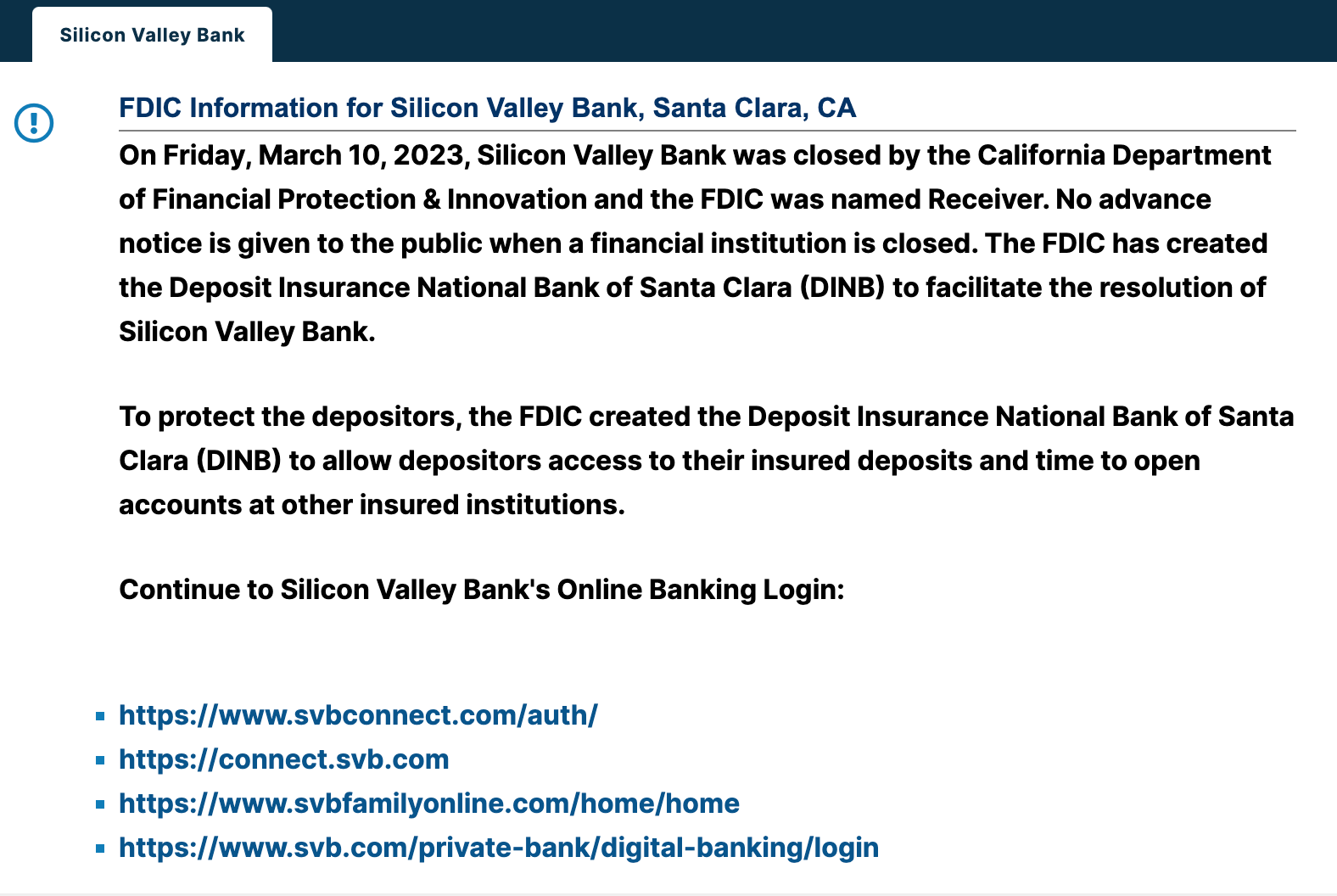

Кейс SVB (silicone Venture Bank).

Если кто не в курсе, то это такой специальный банк, через который оформлялись большинство сделок по инвестированию в стартапы, оформления сделок и другим финансовым инструментам для технологической индустрии в Силиконовой Долине. Был основан в 1983 году, видимо за год до выхода первого компактного персонального компьютера от компании Apple IIc, прадедушки современного MacBook.

Технологический сектор последний год трясет и в ведущих компаниях FAANG (Facebook, Apple, Amazon, Netflix, Google) и многих других происходят массовые сокращения оцениваемые более 140 000 за 2022 и по оценке CrunchBase более 94 000 сотрудников в 2023 году.

Кажется в технологическом секторе намечается 20 - летний цикл роста и падения. Последний кризис, более известный под названием "Пузырь доткомов", который бушевал и завершился в канун "Миллениума" .

Давно назрел вопрос "Сдутия пузыря".

В технологическом секторе, особенно в США и частично в Европе, завышенные зарплаты программистов (после интервью Дудя "Силиконовая долина" и озвученных там зарплат, говорят резко возрос интерес к этим ребятам со стороны женского пола 🤔 )

Оценки стартапов и когда большинство усилий сконцентрированы на повышение стоимости минимум до 1 миллиарда долларов, так называемый "Единорог (Unicorn)"

Как показало знаменитое исследование CB Insights (https://www.cbinsights.com/research/report/startup-failure-reasons-top/), что 90% стартапов проваливаются по тем или иным причинам. Видимо 10% успешных стартапов перестали покрывать издержки, которые понесли на остальные провалившиеся...

Венчурные инвесторы, которые являются основными бенефициарами процесса, конечно у них риск больше по сравнению с традиционными инструментами инвестирования, аля депозиты, покупки акций ведущих компаний.

Попавшие на деньги, по традиции, как в 2008 году (Ипотечный кризис) пошли в министерство финансов США просить о помощи.

Но господа? Вы же сами знали, на какой риск вы идете, сами разгоняли процесс и не адекватные оценки стартапов, чтобы потом совершить экзиты и выйти с кругленькими суммами

IMHO (in my humble opinion) по -моему скромному мнению.

Если уж не стали спасать Lehman Brothers в 2008 году, который был одним из ключевых игроков по созданию ипотечного кризиса, тут явно бы не помешал урок для индустрии:

- Почему сами венчурные инвесторы не сбросятся и не спасут банк? 🤔

- Кажется, что перекладывать ответственность и риски венчурных инвесторов на плечи налогоплательщиков, то еще лицемерие (

- И кажется давно назрел вопрос "Сдутия/Хлопка пузыря".

- Зарплаты в технологическом секторе и оценки стартапов последние 10 лет не соответствуют доходам и получаемой марже...

В свое время Стиву Джобсу пришлось уйти из созданного им Apple из-за провальных продаж и не умения работать с командой лидеров. Ну ничего, за то триумфально вернулся и стал инициатором создания суперуспешных продуктов и стал иконой для технологического сектора.

Ждем новый этап в развитии стартапов и инвестиционной экосистемы.

Кейс SVB (silicone Venture Bank).

Если кто не в курсе, то это такой специальный банк, через который оформлялись большинство сделок по инвестированию в стартапы, оформления сделок и другим финансовым инструментам для технологической индустрии в Силиконовой Долине. Был основан в 1983 году, видимо за год до выхода первого компактного персонального компьютера от компании Apple IIc, прадедушки современного MacBook.

Технологический сектор последний год трясет и в ведущих компаниях FAANG (Facebook, Apple, Amazon, Netflix, Google) и многих других происходят массовые сокращения оцениваемые более 140 000 за 2022 и по оценке CrunchBase более 94 000 сотрудников в 2023 году.

Кажется в технологическом секторе намечается 20 - летний цикл роста и падения. Последний кризис, более известный под названием "Пузырь доткомов", который бушевал и завершился в канун "Миллениума" .

Давно назрел вопрос "Сдутия пузыря".

В технологическом секторе, особенно в США и частично в Европе, завышенные зарплаты программистов (после интервью Дудя "Силиконовая долина" и озвученных там зарплат, говорят резко возрос интерес к этим ребятам со стороны женского пола 🤔 )

Оценки стартапов и когда большинство усилий сконцентрированы на повышение стоимости минимум до 1 миллиарда долларов, так называемый "Единорог (Unicorn)"

Как показало знаменитое исследование CB Insights (https://www.cbinsights.com/research/report/startup-failure-reasons-top/), что 90% стартапов проваливаются по тем или иным причинам. Видимо 10% успешных стартапов перестали покрывать издержки, которые понесли на остальные провалившиеся...

Венчурные инвесторы, которые являются основными бенефициарами процесса, конечно у них риск больше по сравнению с традиционными инструментами инвестирования, аля депозиты, покупки акций ведущих компаний.

Попавшие на деньги, по традиции, как в 2008 году (Ипотечный кризис) пошли в министерство финансов США просить о помощи.

Но господа? Вы же сами знали, на какой риск вы идете, сами разгоняли процесс и не адекватные оценки стартапов, чтобы потом совершить экзиты и выйти с кругленькими суммами

IMHO (in my humble opinion) по -моему скромному мнению.

Если уж не стали спасать Lehman Brothers в 2008 году, который был одним из ключевых игроков по созданию ипотечного кризиса, тут явно бы не помешал урок для индустрии:

- Почему сами венчурные инвесторы не сбросятся и не спасут банк? 🤔

- Кажется, что перекладывать ответственность и риски венчурных инвесторов на плечи налогоплательщиков, то еще лицемерие (

- И кажется давно назрел вопрос "Сдутия/Хлопка пузыря".

- Зарплаты в технологическом секторе и оценки стартапов последние 10 лет не соответствуют доходам и получаемой марже...

В свое время Стиву Джобсу пришлось уйти из созданного им Apple из-за провальных продаж и не умения работать с командой лидеров. Ну ничего, за то триумфально вернулся и стал инициатором создания суперуспешных продуктов и стал иконой для технологического сектора.

Ждем новый этап в развитии стартапов и инвестиционной экосистемы.